2023年03月10日

大きく変わるNISA制度と長期・積立投資

2024年1月からNISA制度が大きく変わります。

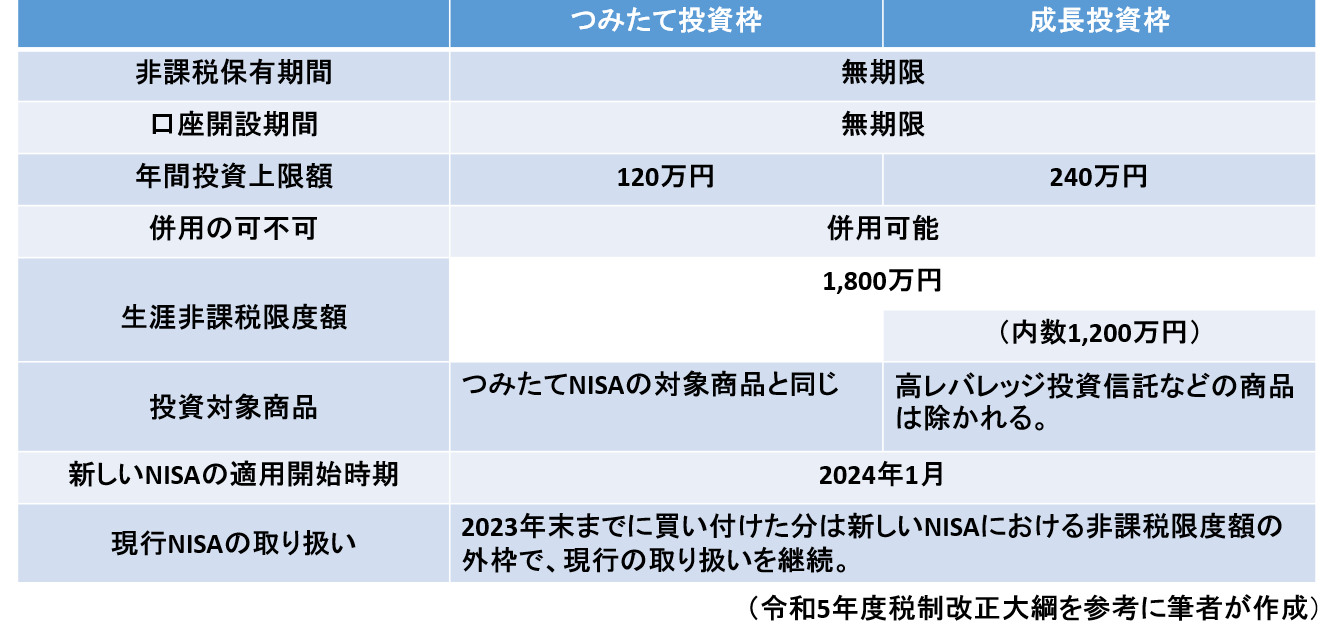

新しいNISA制度とはどのようなものか、下記の表にまとめてみました。

今回のNISA制度の変更が、長期・積立投資にどのような意味合いを持つのか考えてみました。

まず、長期投資について。

新しいNISA制度の非課税保有期間の無期限化により、NISAを使った長期投資が可能になります。現行のNISA制度においては、NISAを利用するとかえって長期投資を妨げる側面が以下の通りありました。

現行NISA制度では非課税保有期間の終了時には、NISAで保有していた運用商品は特定勘定や一般勘定等の課税勘定に移行することになります。移行後の簿価は購入価格からNISAの非課税保有期間終了時の時価に変わります。したがって、非課税保有期間終了時にNISAの保有商品に評価損がある場合、簿価が下がってしまいます。このため、後日特定勘定等の課税口座に移行後、売却して実現益を出すと、課税対象となる実現益は(購入価格ー移行後の簿価)分だけ実際の儲け以上に多く出てしまい、その分課税額が増えてしまうのです。

NISAで保有している運用商品の非課税期限終了時の価格を前もって予測することは不可能ですので、非課税保有期間終了時の価格下落リスクを避けるためには、NISAの非課税保有期間中に、益がでているうちに売却することになり、結果として長期投資がし辛くなります。新しいNISAでは非課税保有期間が無期限になるため、この問題がなくなり、NISAを利用した長期投資がやり易くなることが期待されます。

次に積立投資について。

積立投資のメリットは、投資機会を分散することによって、一括投資による高値掴みのリスクを避けることです。しかし、積立投資は、市場が下落する局面や横ばい局面では、一括投資による高値掴みを避ける効果を発揮しますが、時間の経過とともに市場に上昇トレンドが出てきた場合、投資の平均投資価格が上昇していきます。このため、あまり長期間にわたって細かく投資を行うと、平均投資価格が過去の市場の高値を上回ってしまいます。一括投資による高値掴みを避けようとした狙いが無駄に終わることになるわけです。

投資は短期的にはリターンが上下しますが長期的には上昇トレンドをたどるとされていますので、預貯金を多く保有している人や退職金等のまとまった資金を受け取った人が資金を投資に振り向けようとする場合、投資機会を分散する期間を短くし、一回に投資する金額を増やすことが必要になります。しかしながら、現行のNISA制度では、一般NISAでも1年間に120万円、つみたてNISAに至っては年間40万円しか投資できないため、NISAを利用してまとまった資金を投資するには、長期間かかってしまいます。しかし新しいNISA制度では、年間の積立投資枠が120万円、成長枠が240万円、併用可能なので合せると年間360万円の枠に拡大しますので、まとまった資金を、NISAを使って比較的短期間で投資することが可能になります。

また、現行のNISAでは、売却してできたNISAの空き枠を利用して再投資ができませんが、新しいNISAではこれが可能になります。

例えば、新しいNISAの生涯非課税限度額1,800万円まで資金を投資した後、住宅購入資金に充てるため、800万円(時価ではなく、簿価ベース)を売却したとします。この場合、売却後は800万円の空き枠を年間投資上限額の範囲で800万円まで再投資できるようになります。

最後に。

今般のNISA制度の拡充・恒久化により、『貯蓄から投資へ』が促進されると期待されています。日本の家計の金融資産の半分以上が預貯金で保有されており、欧米に比べて株式・投信の保有割合が小さいことが、日本の家計の金融資産全体の運用利回りを引き下げていると言われていますので、日本の家計において、投資を増やすことは重要です。

しかしながら、個々の家計においては、NISAの枠があるから枠一杯に投資をしなければ損だということではありません。投資は平均的には高いリターンが期待されますが、短期的にはリターンが上下し元本が保証されているものではありません。NISAの枠の利用を考える前に、まず個々の家計の状況を観て、家計の金融資産全体の中でどれだけ投資に振り向ければよいか、どれだけリスクをとれるのか等を考え、そのうえで、NISAを最大限に活用することが大切だと思います。

岸上 和夫 2023年03月10日