2012年07月20日

AIJ問題が残した教訓

AIJ投資顧問の浅川社長や関係者が6月19日に逮捕され、全容は徐々に明らかになってくると思われます。金融犯罪は、今後も起こりうるでしょうが、今回のAIJ問題は、いくつかの教訓を私たちに残してくれました。

○卵を一つのカゴに盛らなかったか?

「卵を一つのカゴに盛るな」とは、分散投資の重要性を説く言葉です。

AIJの被害にあったのは、総合型と呼ばれる、中小企業が集まって設立した厚生年金基金が主でした。神奈川県のある基金は、実に資産の56%をAIJに委託していたとのことです。資産の30%以上を委託していた基金も複数あり、立ち直ることはかなり難しいかもしれません。

昨今の状況下では、分散投資を行ったところで、収益を上げられていない、という批判もありますが、それは集中投資の危険性を擁護するものではありません。分散投資を行っていれば、それほど深手を負うことはなかったはずです。

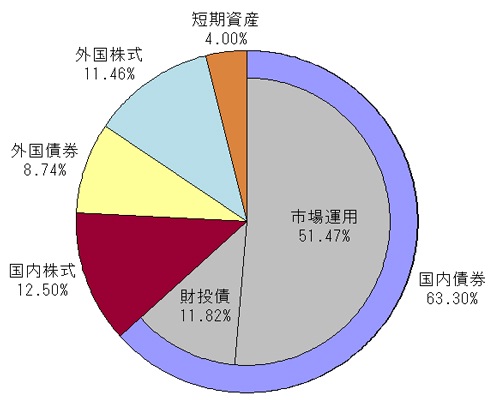

ちなみに、公的年金(厚生年金と国民年金)の積立金を運用している、年金積立管理運用独立行政法人(GPIF)の2012年3月末の運用割合は、右上の様に分散されています。

出所:年金積立管理運用独立行政法人(GPIF)

右上図はクリックすると拡大します ↗

○運用実績だけに目をくらまされなかったか?

運用機関の選定にあたっては、4つのPが重要であるといわれています。

すなわち、Performance(運用実績) 、Philosophy(運用哲学)、People(人材・組織)、Process(管理・報告体制)の4つです。

AIJは、独自に開発した指標を使って高収益を上げている、と説明しており、2002年6月の運用開始後の収益率は、累積で245%に達するとしていました。しかし詳細については言及せず、実際は、株価指数先物等をひたすら逆張りし、損を膨らませていたようです。

情報開示の余りの少なさに不信感を持ち、誘いに乗らなかった投資家も大勢いました。

バフェット氏やソロス氏のような著名な投資家達は、自らの信念に基づいた、確固たる運用哲学を述べています。語るべき内容を持たないAIJを、Philosophy(運用哲学)の観点から評価していたならば、被害にあう1歩手前で踏みとどまれたかもしれません。

○実績の数字は信頼できるものだったのか?

運用会社の実績の計算方法が恣意的であったり、数字の良いものだけを報告したりしないように、GIPS(Global Investment Performance Standards)という報告基準があります。この基準に従って報告する時は、「GIPS基準」と明記することになっており、年金運用においては、もはや標準になっていましたが、AIJはGIPS準拠ではありませんでした。怪しむべきサインはここにもあり、その運用実績は本当なのか、疑ってみる必要があったのでしょう。

○敢えてリスクを冒さなかったか?

厚生年金基金の多くは予定利率を5.5%程度に定めていますが、実際の平均運用利回りは、00~09年度で△0.5%とマイナスになっており、なんとか挽回しなければならない、という強いプレッシャーがあったことは、容易に想像できます。

カーネマン氏とツベルキー氏が唱えた「損失回避の理論」は、「人は利益を獲得しているときにはリスクを回避し、損失を抱えているときには、リスクを冒しがちである」というものです。厚生年金基金の運用責任者は、起死回生を図ろうとし、AIJの罠に囚われ易い心理状態にあったのでしょう。

私たちも、投資の損を取り戻そうとして、敢えてリスクを冒していないか、自問してみる必要があると思います。

田中 均 2012年07月20日