2024年07月25日

日本国債投資は復活するか?

長期金利1.040%に上昇

7月19日の日本の債券市場では長期金利が上昇しました。指標となる新発10年国債は1.040%の利回りで取引されました。

日銀はマイナス金利政策と量的・質的金融緩和にピリオドを打ち、慎重に政策金利を引き上げていく方針です。政策金利の見通しを0%から2%超に設定してきています。

資産配分に日本国債を組み入れられるか

投資のセオリーで資産配分は国内株式、外国株式、国内債券、海外債券に投資家のリスク許容度に応じて配分するのがベターとされています。

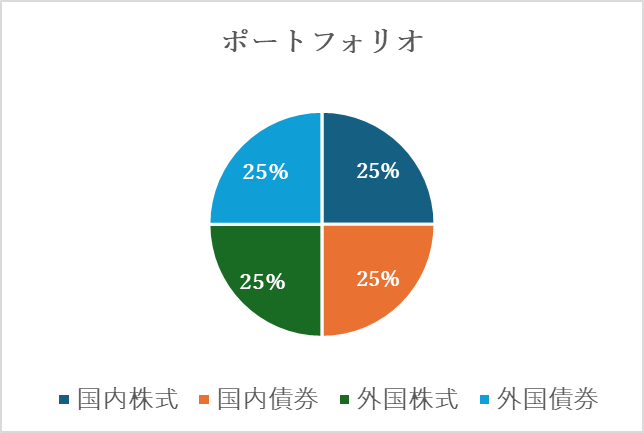

因みに日本の年金の運用機関の年金積立金管理運用独立行政法人(GPIF)のポートフォリオは、国内株式、国内債券、外国株式、外国債券は各25%ずつの配分です。

図表にしてみると以下のようになります。

(年金積立金管理運用独立行政法人のHPの資料により筆者作成)

個人の資産配分で国内債券に日本国債を組み入れるのは低金利のためいかがなものでしょうか。日銀は大規模な資金供給のため、長年巨額の国債購入を進めてきました。

異次元緩和政策開始前に100兆円を下回っていた長期国債の保有残高は600兆円に近い水準に膨張しています。その結果として市場支配が強まりました。そのため、需給バランスに不安があります。

また、2020年基準の消費者物価指数によれば、2024年5月分の全体の物価は前年同月比で2.8%上昇し、生鮮食品を除く総合指数は2.5%、生鮮食品及びエネルギーを除く総合指数は2.1%となりました。

このため中長期国債利回りは物価上昇率を下回っています。

日本国債に替わる金融商品を考えてみては

資産配分では相関係数のバランスが大事です。

株式資産に対して反対の動きをする債券資産の配分で一部を日本国債に変えて金を加えてみるにはいかがでしょうか。

金価格は上昇しています。

ニューヨーク金先物価格は7月12日2.420.70ドルで終了。終値ベースでは5月21日に付けた過去最高値(2.438.50ドル)に接近する水準に達しています。

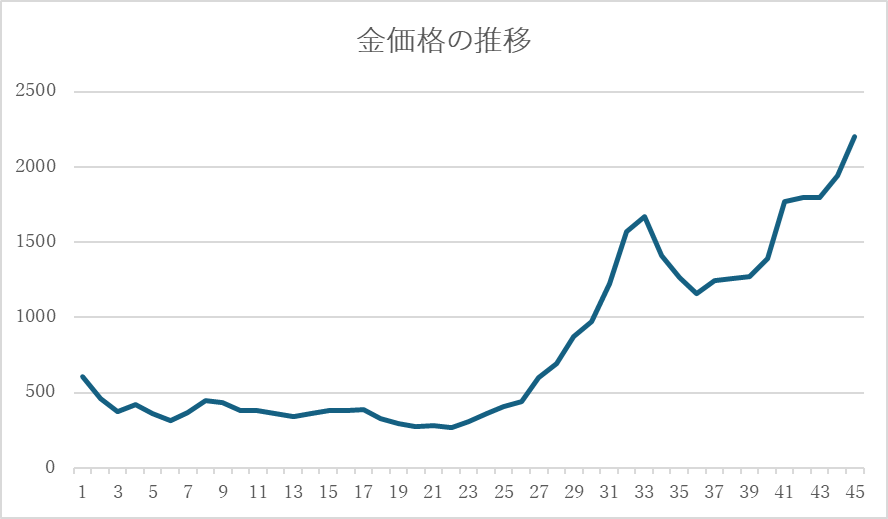

金価格の推移を1980年から2024年の45年間の年ごとの値動きのグラフです。

2024年は1月から直近の月間の平均価格です。

単位はUSドル/トロイオンス (出所:世界銀行のデータを基に筆者作成)

金を保有する要因

1.近年、金価格を下支えする要因として中央銀行が外貨準備として、金を購入する動きが注目されています。

外貨準備として金を保有する理由として、ワールド・ゴールド・カウンシル(WCG)が世界の主要な中央銀行を対象とした2023年と2024年に実施した調査の結果で主な理由は以下の通りです。

・長期的な価値の保存でインフレヘッジ

・危機的状況下でのパフォーマンス

・効果的なポートフォリオ分散

2.地政学リスク

・ロシアによるウクライナ侵攻

・中東情勢

・米国の分断

・世界的なポピュリズム台頭

3.トランプ支持層の保守強硬派による「金本位制」復活論

4.ドルの存在感の低下

国際通貨基金(IMF)によると世界の外貨準備に占めるドル比率は2023年末で58%と5年前より3.4ポイント下がっています。

以上の観点から金投資を考えてみるのも一考です。

実物の金だけでなく金のETFの活用も市場で売買できるので便利です。

*執筆参考文献

日経新聞記事及びピクテ・ジャパンのレポート参照し執筆。

金井 剛 2024年07月25日