2017年11月10日

資産の置き場所を見直そう

2018年から新しく「つみたてNISA」が始まるのを機に、資産運用をする場所の選択肢が広がります。中には、既存のNISAで運用しようか、それともつみたてNISAにしようか、あるいは課税口座での運用が良いのかなど、迷っている方は多いと思います。

資産形成を上手におこなっていくためには、それぞれの制度を理解することが大事であり、同時に資産そのものの「置き場所」をどう振り分けるかも重要な要素となってきます。

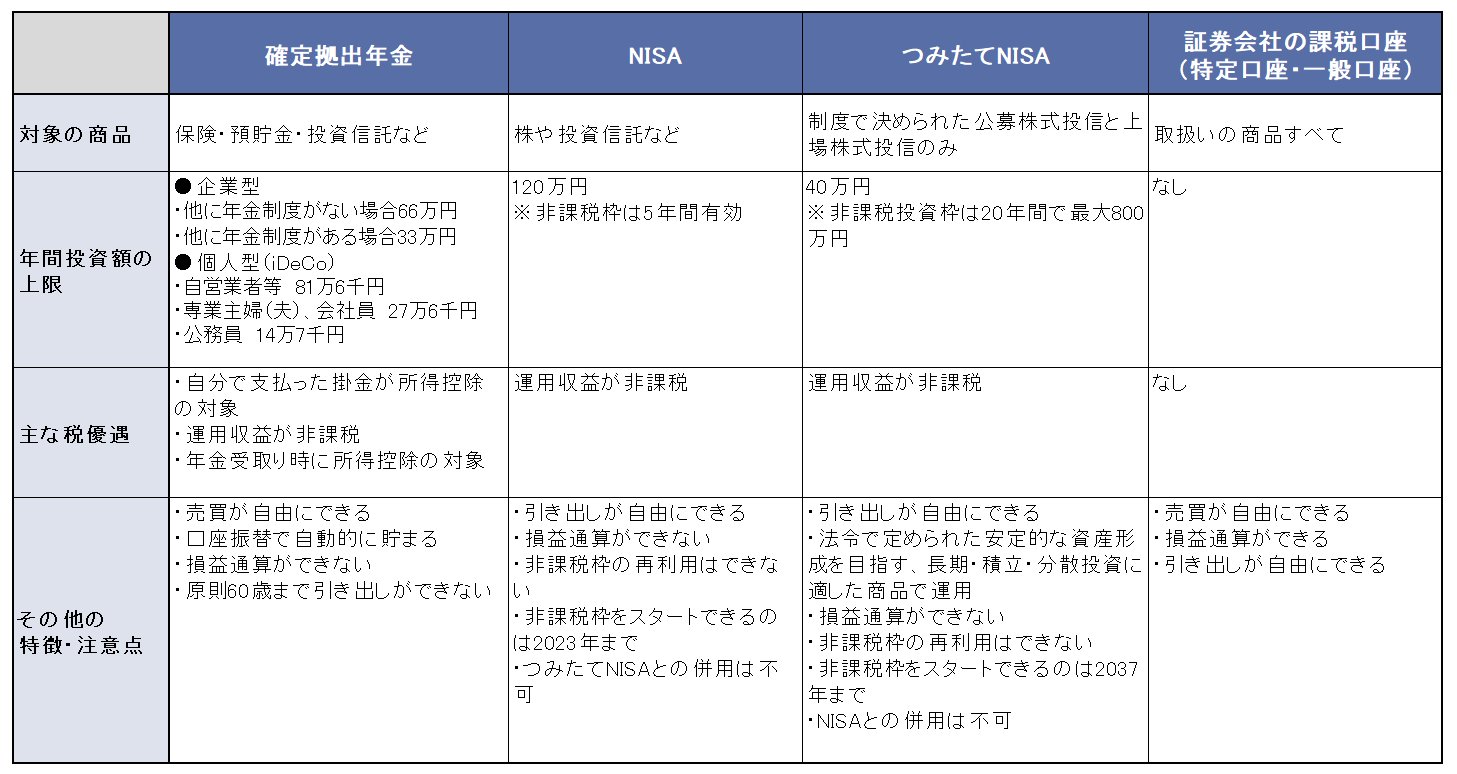

まずは右上の表をご覧ください。画像をクリックすると拡大します。

次に、上記表にまとめた4つの「置き場所」の主な特徴を確認していきます。

「確定拠出年金」は、大きな税金の優遇が受けられる一方で、60歳までは原則引き出しできないという特徴があります。老後の資産形成には向いている制度となりますが、教育資金や住宅資金などの準備資金として使うことはできません。

次に「NISA」はどのような特徴があるのでしょうか。NISAは、銀行や証券会社などで開設した「NISA口座(非課税口座)」の中で、毎年一定金額の範囲内で購入した金融商品から得られる利益が非課税になる制度です。確定拠出年金とは違い、お金の引き出しと売却は自由にできますが、口座開設期間は2023年までとなっているため、老後資金作りには向かないと言われています。

「つみたてNISA」は、2018年1月からスタートする少額からの長期・積立・分散投資を支援するための非課税制度のこと。対象商品は、手数料の水準が低く、分配金の頻度が低いなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されています。年間40万円まで比較的低リスクで資産運用をすることが可能です。ただし、口座開設期間は2037年までの時限措置となり、既存のNISAとは併用ができません。

証券会社などの「課税口座」の場合は、お金の引き出しや売買が自由で、さらに口座内でマイナスとなった場合に、一定の他の所得金額から控除できる損益通算を利用することもできます。けれども、売却益や分配金に対して20.315%の税金がかかる点は、理解しておく必要があります。

それぞれの制度のメリットを得ながら資産運用するために、まずは家全体の資産を洗い出し、現在の資産の置き場所が適正かどうか見極めることをおすすめします。その際は、銀行預金や保険など特定の商品に偏りはないか、色々な資産にまんべんなく振り分けられているか、いざという時すぐに引き出せるお金は準備されているか、税金優遇は生かされているか、などに着目し確認していきます。

資産を整理した後に、それぞれのメリットが生かされていないようでしたら、早めに資産の置き場所の変更を検討することをおすすめします。

小澤 美奈子 2017年11月10日