2018年12月10日

5年目を迎えるNISA口座における非課税期間終了時への対応

2014年に始まったNISA(少額投資非課税制度)。2018年12月末には、最初の非課税期間が満期を迎えます。

2014年に購入して現在も保有している資産は今後どうすれば良いのかをまとめました。

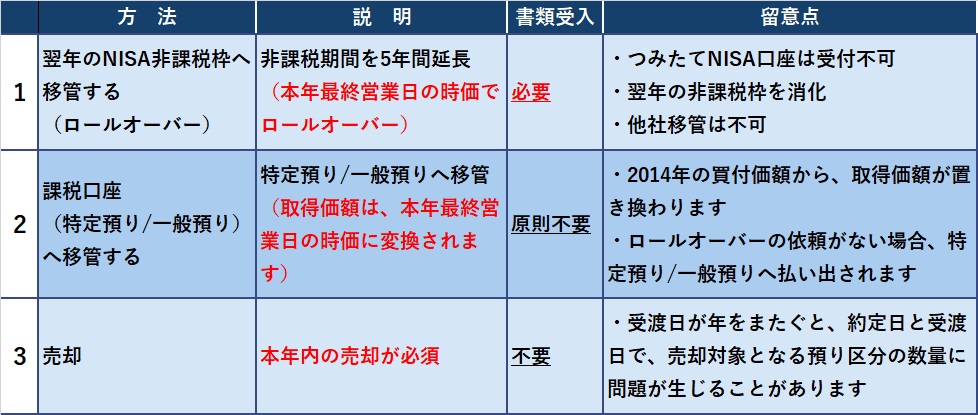

選択できる方法は図に示す3つです。

これらの方法について以下に説明します。

1.資産を2019年分の非課税投資枠の中に移し替えます。

これを「ロールオーバー」といい、手続きすれば移した資産について改めて5年間、運用益が非課税の扱いとなります。

非課税投資枠(120万円)を超えていても、全額ロールオーバーすることができます。

但し120万円を超えた場合は、2019年分の非課税投資枠は利用できません。

※ロールオーバーを希望される場合は、「非課税口座内上場株式等移管依頼書」が必要になりますのでご注意ください。

提出期限は金融機関により異なりますので、口座開設している金融機関にお問い合わせください。

期間の目安(11月下旬~12月中旬)

2.今年末までに何も手続きしなければ、資産は自動的に課税口座へと払い出されます。

2019年以降、配当・分配金や売却益は2割課税となります。

☆課税口座へ移管した場合のシミュレーション

ケース1:(含み益がある状況)課税口座移管後さらに値上がりした場合

100万円で買い付けし、年末時価150万円で移管。移管後180万円になったため売却

(80万円ではありません)

ケース2:(含み益がある状況)課税口座移管後値下がりした場合

100万円で買い付けし、年末時価150万円で移管。

移管後80万円になったため売却

80万円-150万円=▲70万円が損失計上できます。

この場合、別の課税口座で生じた利益との間で「損益通算」が可能になり、通算後も損が残れば、翌年以降3年間繰り越せます。

ケース3:(損失がある状況)課税口座移管後値上がりした場合

100万円で買い付けし、年末時価70万円で移管。移管後120万円になったため売却

120万円-70万円=50万円が譲渡益税となります。

(NISA期間の損失は計上出来ません)

ケース4:(損失がある状況)課税口座移管後さらに値下がりした場合

100万円で買い付けし、年末時価70万円で移管。移管後50万円になったため売却

70万円-50万円=▲20万円が損失計上できます。

(NISA期間の損失は計上されません)

この場合、別の課税口座で生じた利益との間で「損益通算」が可能になり、通算後も損が残れば、翌年以降3年間繰り越せます。

3.売却を検討される方は、2018年末までの売却が必須となります。

受渡日が翌年にまたがないようご注意ください。

*「NISAからつみたてNISA」または「つみたてNISAからNISA」への変更を希望される場合は、「勘定種類変更届出書」を12月27日(木)までに金融機関へ提出してください。

NISA・つみたてNISAに関することで、お分かりにならない点やご不明な点などがございましたら、お気軽に神奈川県ファイナンシャルプランナーズ協同組合までお問い合わせください。

滝田 知一 2018年12月10日