2022年07月10日

【民事信託(家族信託)の活用方法】VOL.5

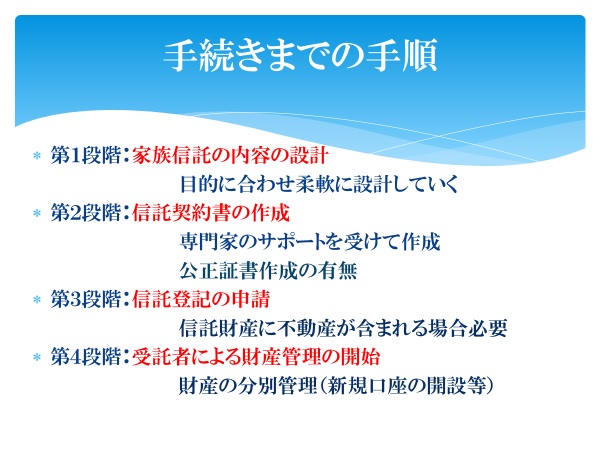

当シリーズ最後となる5回目は、家族信託契約締結に至るまでの手続きについてご紹介致します。

家族信託は、既述の通り相続を渡す人・受ける人の間で取り交わす目的や用途に合わせた【完全オーダーメイド】が特徴となっている民事信託です。

遺言のような一方的な意思伝達と異なり「委託者及び受託者」による双方の合意が大前提です。

そのため「家族信託にどのような内容を設計していくのか」が極めて重要となります。

契約内容が固まりましたら、信託契約書の作成をします。

ご自身による作成は可能ですが、専門家(弁護士・司法書士等)に作成は委ねた方が良いでしょう。

また、現状金融機関の家族信託に対する理解が低いですので、口座開設をスムーズに出来るよう公正証書による作成を推奨します。

信託契約が締結され、新規口座が開設されれば受託者による財産管理は開始されます。

信託財産に不動産が含まれる場合は信託登記の申請が必要となります。

現行の生前贈与や遺言では対応出来ない課題への対処に家族信託は極めて有効です。

以下のようなケースにオススメです。

① 意思決定が困難な配偶者(障害もしくは認知症が進行している等)は、自分の意思で遺言書を作成する事が困難です。そのような場合、「受益者連続信託」を活用することにより、遺言書を書けない配偶者に代わって資産の継承先を指定する事ができ、無駄な争いを未然に防ぎ健全な財産管理が維持できます 。

② 障がい者のお子様をお持ちの場合、両親が存命中は面倒を見られますが、自分達の死後のことが心配だと思います。受託者を信頼できる親族もしくは施設の責任者、受益権をお子様で契約されることで解消されます。

③ お子様のいないご家庭での実家相続も、従来でしたら自分の死後配偶者が相続し、その後は配偶者の親族に相続権が渡ってしまう所を、「後継ぎ遺贈型受益者連続信託」を活用することで、配偶者の死後は 自分の親族(兄弟姉妹の甥・姪)に権利は戻ってきます。

④ 不動産管理などで複数の所有者がいる場合、所有者全員の合意がなければ物事が進みません。家族信託の「名義集約機能」を活用することにより、受託者が“一括管理”を行い受益者に配分することでトラブルが解消されます。

⑤ 投資信託と同様に自己が所有している財産を「分別管理」することができます。これはご自身の財産を“信託財産”と“信託財産ではない財産”に自己の判断により可能とします。

家族信託契約書作成にかかる諸経費*参考資料

① 家族信託コンサルティング設計料金体系

5千万円の場合:32万円

1億円の場合 :62万円

5億円の場合 :122万円

*実費別途加算

② 信託契約書を公正証書にする場合は、公証役場の実費

公正証書作成基本手数料+確実日付の付与(1通:700円)

目安:資産1億円→43,000円、3億円→95,000円

③ 信託財産に不動産がある場合の登録免許税及び司法書士費用

(固定資産税評価額の1000分の4)

(土地信託の場合は固定資産税評価額の1000分の3)

④ 信託監督人や受益者代理人を置く場合の費用

(月額1万円~)

ご興味がある方は筆者までご連絡ください。

連絡先:portmoa@ymail.ne.jp 滝田まで

また、ご自分の総資産を知りたい方・相続税が相続人各自どのくらい掛かるのか気になる方は相続ソフト「相続税概算自動計算機能付エンディングノート【私の想い】VOL.3」をご利用ください。遺産総額や相続税概算が簡単に計算できます。ネット通販サイトのAmazonにて販売中です。

【私の想い】の詳細に関しては以下のリンクでご確認下さい。

相続税概算自動計算機能付エンディングノート【私の想い】VOL.3

以下は【民事信託(家族信託)の活用方法】のバックナンバーのリンクです。

新しい遺産相続対策【民事信託(家族信託)の活用方法】VOL.1

新しい遺産相続対策【民事信託(家族信託)の活用方法】VOL.2

新しい遺産相続対策【民事信託(家族信託)の活用方法】VOL.3

新しい遺産相続対策【民事信託(家族信託)の活用方法】VOL.4

滝田 知一 2022年07月10日