2024年09月25日

住宅ローン:あなたは変動金利派それとも固定金利派

日銀が2024年3月にマイナス金利を解除しましたが、住宅ローンの変動金利はほとんど上がっていません。また日経新聞の調査によりますと7割超の方が変動金利を選んでいます。そこで変動金利および固定金利に適している方はそれぞれどの様な方なのかを考えてみます。また変動金利を選んだ場合の対応方法に関してもお知らせいたします。

まず金利の推移および変動金利と固定金利のメリットとディメリットを復習してみましょう。

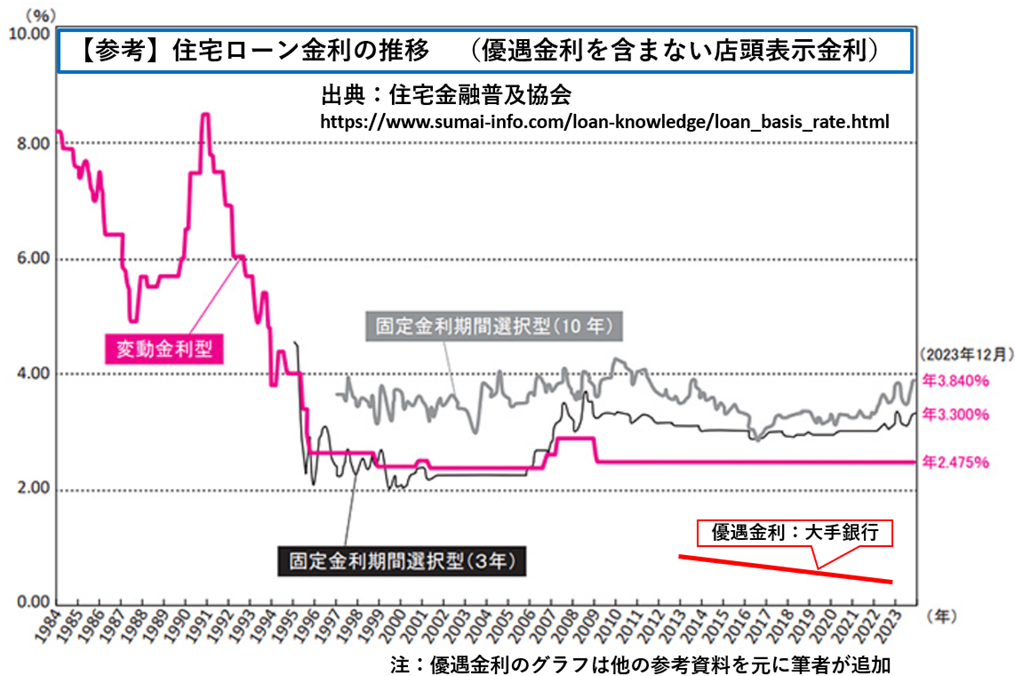

① 最初に金利の推移を見てみましょう。

変動金利型の金利水準はこの14~15年間変わりなく年2.475%です。 実際の新規借り入れは優遇金利が適用されます。 現在の優遇金利は銀行により異なりますが、約0.3~0.6%で推移しています。 日銀がゼロ金利政策を解除しましても変動金利型の金利は早急には変わらないと考えられていますが、各銀行が適用する優遇金利は少し上がると見込まれています。

② 次に固定金利と変動金利のメリットとディメリットを復習してみましょう。

固定金利

1.メリット

✓ 生涯金利が変わらない為、生活設計が立てやすい

2.ディメリット

✓ 現状では毎月の返済額が変動金利より多い

変動金利

1.メリット

✓ 低金利であるため、毎月の返済額が少なく、元金の返済分が多い。

✓ ペアローンなどで住宅ローン減税(0.7%)を活用すると、ローンの支払う金利以上に税金が減額されて還付される場合がある。

2.ディメリット

✓ 金利上昇時に利息が増え、毎月の返済額が上昇する。

✓ 金利上昇が急激な場合の次の激変緩和措置がある。(一部のネット銀行では適用していません)

① 返済額は5年間変わらない

② 返済額の引き上げは1回につき1.25倍まで

変動金利か固定金利を選ぶ時に重要なのは、その方の預貯金、金融資産や家計状況によります。

預貯金に余裕が無い方、金利上昇を確認するのが面倒な方、及び金利上昇に保険を掛けたい方は固定金利がお勧めです。 ローンを自分の預貯金の限度額一杯まで借りる方もこちらに入ります。すなわち、ローン限度額に近い借入を行う方が変動金利を使用した場合は、金利が上昇した時にはローン破綻する可能性があります。

一方、自分は投資をしていて、金利には敏感であり、預貯金に余裕がある方は変動金利を選んで、返済額を抑えることが可能になります。

預貯金に余裕がある方の対応としましては、変動金利のメリットを上手に活用する方法です。

✓ 具体的には、変動金利と固定金利との差額を繰上返済に使うことにが出来ます。。

✓ もし、金利が上がらなければ、低金利で返済額が少ないメリットがあります。

✓ 実際の例を使用して試してみたいと思います。(注:この様になるとは限りません)

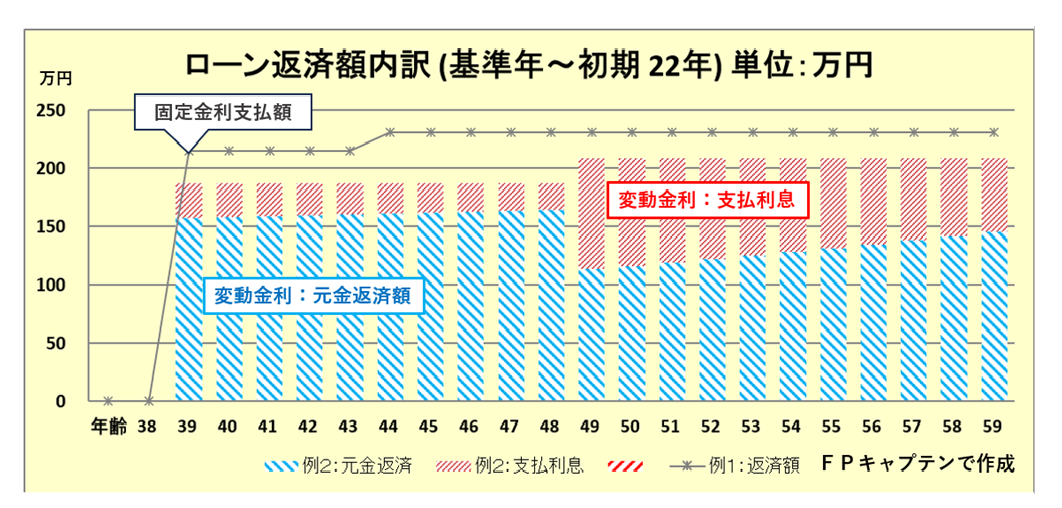

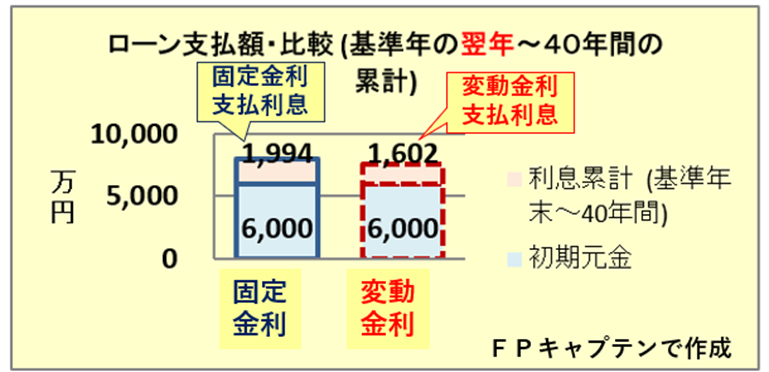

例:固定金利と変動金利を比べてみます。(注:変動金利の利率によりこの様になるとは限りません。)

金融資産に余裕がありNISAなどの投資を行っている方が、来年(2025年)に7,000万円の省エネ基準の新築マンションを購入する場合を考えます。 夫婦共、正社員で勤務されているパワーカップルです。

6,000万円を夫婦二人のペアローンとして35年間で借ります。(夫婦それぞれ3,000万円ずつ借ります。)

A) 固定金利の場合、

✓ 住宅支援機構のフラット35(固定金利)の場合、最初の5年間の利息は1.35%、6年目以降は1.85%です。

B) 変動金利の場合

✓ 現在の大手銀行の変動金利で利率を0.5%とします。

✓ 大方の予測では、日銀がゼロ金利政策を解除しても、10年後の変動金利の優遇金利の上昇率は1.5~2.5%位と見ています。 今回10年後に上限の2.5%に上昇をした場合と比較します。

✓ この場合は利息の差額分(6年以降の差額です)の毎年44万円をNISA(利率3%)で貯め、10年後にその解約金で一部返済を行います。 毎年44万円を10年間3%で貯めた場合、元金440万円が512万円に増加します。

(固定金利と変動金利(10年後に2.5%に上昇・一部繰上返済)

このように対策を取っていれば、変動金利に於いても安心して有利に返済できる場合があります。

将来の変動金利の利率がどこまで上昇するかは分かりませんので、このようになるとは限りません。

皆様方が銀行ローンを借りる場合の参考にしていただきたく情報提供をいたします。

岩崎 康之 2024年09月25日