2015年06月20日

住宅購入に税制メリットなどを活用しよう

不動産経済研究所によると、平成26年1-12月の全国発売件数は、前年比でマンション21.0%減、建売0.6%減と消費税引き上げの反動減が出ています。しかし価格はそれぞれ3.2%と3.0%のアップになっています。住宅価格は、リーマンショック後に低下したものがじわじわと上がり始めています。建設業の人手不足が続くなか、平成32年の東京五輪対応など旺盛な建設需要が工事費を押し上げており、今後不動産価格は上がると見る人が多く、購入への取り組みは早めの方が良さそうです。

そこで、税制などのメリットをうまく使って、購入負担を軽くする手段を整理してみました。

住宅ローン減税、住まい給付金

平成26年4月から消費税が8%に引き上げられ、更に平成29年4月以降も10%への引き上げが予定されています。土地は非課税ですが、建物が課税対象なので、購入時の負担がそれだけ重くなります。国はその分の負担軽減策として、住宅ローン減税の控除額やすまい給付金の給付額の増加を策定しました。

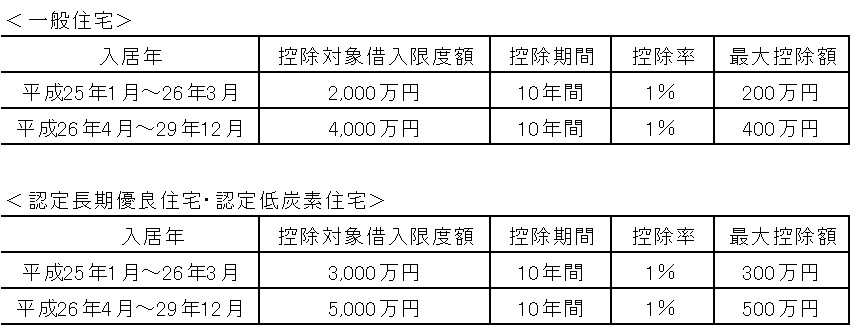

住宅ローン減税に対しては、平成26年4月の消費税率8%への引き上げと同時に、負担軽減策として控除対象借入限度額や最大控除額などを増やしました。

消費税8%、10%を負担する場合、右表の下段の数字になります。

図をクリックすると拡大します。⇨⇨⇨

その結果、年収が高く、借入額の多い人は消費税増加分より控除額の方が大きくなり、むしろ得になる場合があります。

しかし年収が低い人や借入額の少ない人は、控除額が増えず負担が重くなるケースがあるので、それをカバーするために、すまい給付金制度が設けられました。給付額は年収の少ない人程多く30万円から10万円になっています。消費税が10%になれば、給付額も最大50万円に拡大されます。そして適用期間は平成31年6月30日まで延長されました。

ローン減税額を増やす手段を一つ紹介しましょう。

夫婦共働きで住宅を買う場合は、共有名義にして、ローン減税を二人分利用すると得になります。例えば、ローンが3,000万円、金利2%、35年返済のとき、夫の年収が400万円で夫一人の名義だと10年間の減税は約207万円になります。これを夫名義のローン2,000万円、妻名義のローン1,000万円とし、年収は夫400万円、妻300万円とすれば、控除額は、夫約180万円、妻約90万円、合計約270万円となり、約63万円のお得になります。

ところで購入する物件が中古住宅の場合は、注意しなければならない点があります。

売主が事業者ではない個人間の売買、即ち事業者の仲介による売買のときは、消費税が非課税となりますので、ローン減税は消費税が5%時の控除対象借入限度額2,000万円、最大控除額200万円が適用され、又すまい給付金制度の利用も出来ないということになります。

住宅取得資金の贈与税非課税の特例

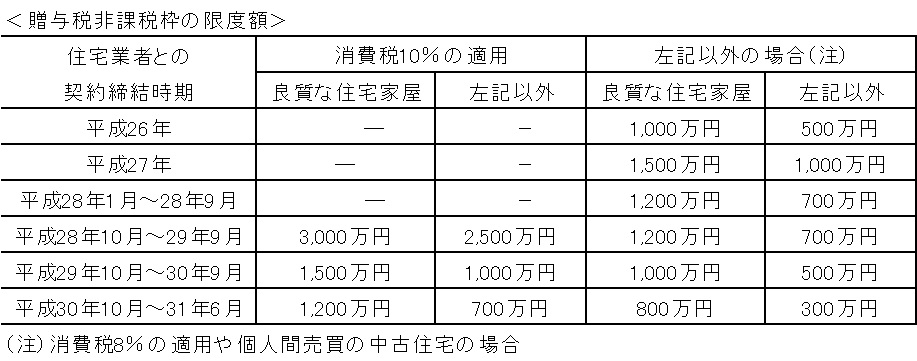

平成27年の税制改正により、両親、祖父母などの直系尊属からの住宅取得のための資金贈与を受ける場合、非課税枠は段階的に限度額が設定されました。

図をクリックすると拡大します。⇨⇨⇨

なお、良質な住宅家屋とは次の①~③のいずれかの性能を満たす住宅のことをいいます。

① 省エネルギー性の高い住宅

(断熱等性能等級4または一次エネルギー消費量等級4)

② 耐震性の高い住宅(耐震等級2以上または免震建築物)

③ バリアフリー性の高い住宅(高齢者等配慮対策等級3以上)

非課税枠の限度額は平成27年に引き上げられた後、翌年一旦引き下げられますが、平成28年10月から29年9月末までは、消費税10%への増税の反動減対策として、過去最大規模の3,000万円に引き上げられます。

これは住宅購入者の資金源対策にとって極めて有効な措置ですが、一方平成27年1月から施行された相続税の改正による実質増税に対する節税対策の一つにもなります。

相続税の改正により基礎控除が4割削減されたため、課税対象となる人が増加し、節税対策が求められている中で、住宅取得資金贈与による相続税評価額の引き下げは極めて有効な節税対策になります。また、この贈与は相続発生前3年以内の生前贈与加算の対象外となっていることも有利な条件ですので、是非ともご家族でこの制度の活用を話し合われることをお勧め致します。

住宅購入への支援策は「省エネ」がキーワード

住宅の取得にあたっては、国や自治体の支援策を出来るだけ活用したいものです。その際のキーワードは「省エネ」です。省エネ性能の高い住宅には各種の支援策があり、取得時に税の優遇制度や補助金制度があります。

① 税の優遇制度

住宅ローン減税や住宅資金の贈与非課税の特例の項で述べた、一般住宅より税の優遇度の高い認定長期優良住宅、認定低炭素住宅、良質な住宅家屋などは定義の内容はそれぞれ異なりますが、省エネルギー性の高い住宅の条件がいずれにも入っています。

また、認定長期優良住宅や認定低炭素住宅の条件を取得すると、登録免許税、不動産取得税の軽減措置、固定資産税等の特例などの税率が一般住宅より優遇されることは従来から行われておりますが、この度適用期間が平成28年3月31日まで延長されました。

② 補助金制度

現在実施されている国の補助金制度の主なものは次の通りです。

・燃料電池設置――設置費用の2分の1以内、上限43万円

・リチウムイオン蓄電池設置――設置費用の2分の1以内、上限100万円

・ゼロ・エネルギー住宅――130万円、寒冷地特別仕様の場合150万円

フラット35Sの金利0.6%引き下げの財源は国から支給されており、認定基準の一つに認定低炭素住宅があり、省エネ住宅に対する国の補助金の一種と考えられる

自治体の補助金には、燃料電池やリチウムイオン蓄電池など国と同種の制度(金額は低い)があり、国との二重申請を認めている自治体もあります。太陽光発電の国の補助金は平成26年3月に終了したが、補助金支給を続けている自治体もあります。その他。断熱、空調、給湯に省エネ対策を施した住宅に対し、補助金制度持つ自治体が多く見られます。

これから国が目指しているのは、ゼロ・エネルギー住宅の普及です。住まいで使うエネルギーより多くのエネルギーを作り出す設備を設置し、実質的な消費量をゼロにする住宅です。国は平成32年には低炭素住宅の義務化を目指し、同時に新築住宅の平均を出来るだけゼロ・エネルギー住宅にしたい方針です。それを実現するために、さまざまな支援策を実施しています。従ってこれからは、出来るだけ省エネ性能の高い住宅を作り、これらの支援策を十分に活用されては如何でしょうか。

松本 道明 2015年06月20日