2020年11月25日

年末調整 ~令和2年からの追加と変更点

令和2年年末調整の時期になりました。

年末調整とは、給与所得者の毎月の給与や賞与から源泉徴収してきた所得税と本来支払うべき年間の所得税を再計算し、その過不足を精算する制度です。

会社で所得税の年末調整をすると確定申告をせずに税金が精算されますが、年末調整をしないままでいると税金を多く納め過ぎた状態のままになります。

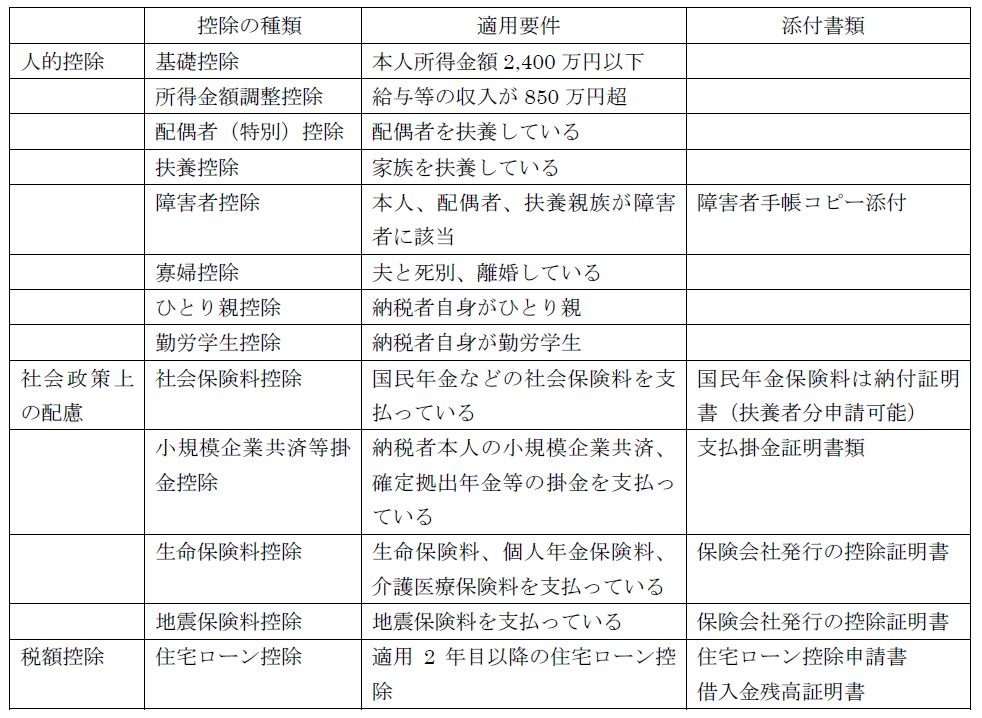

年末調整で控除できる項目を整理してみます。

注意点

*配偶者(特別)控除などには、適用する合計所得金額の基準が設けられている

ため確認が必要となります。

*令和2年に住宅を購入した人は確定申告が必要となります。

*2ケ所以上の給与収入がある人、給与所得以外の収入がある人は確定申告が必

要になることがあります。

参考URL:

https://www.nta.go.jp/publication/pamph/gensen/nencho2020/pdf/93-95.pdf

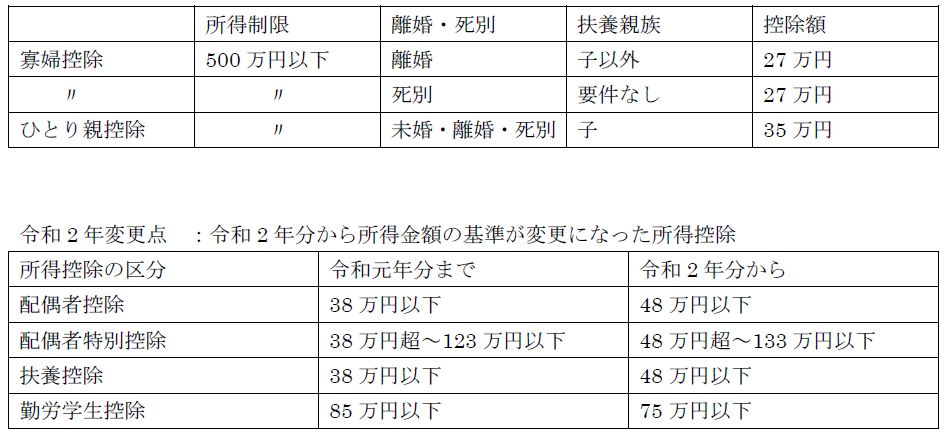

令和2年追加点 :所得金額調整控除、ひとり親控除が新設されました。

所得金額調整控除とは、その年の給与等の収入金額が850万円を超える人で(1)~(3)のいずれかに該当する場合、総所得金額を計算する場合に調整控除額を給与所得から控除するものです。

(1) 本人が特別障害者に該当

(2) 年齢23歳未満の扶養親族を有する

(3) 特別障碍者である同一生計配偶者又は扶養親族を有する

所得金額調整控除額の計算

{給与等の収入金額(1,000万円超の場合は1,000万円)-850万円}×10%

=控除額

ひとり親控除とは、未婚のひとり親に対する税制上の措置となります。控除額は35万円です。(昨年までの寡婦(寡夫)控除は、 配偶者と離婚・死別した方のみを対象にしていました。)

要件 1.生計を一とする総所得金額48万円以下の子を有する

2.合計所得金額が500万円以下

3.住民票により事実婚と判断される人がいない

注)

*基準となる所得金額が10万円引き上げられています。

ただし、給与所得控除及び公的年金等控除は10万円引き下げになっているた

め、パートやアルバイトをしている配偶者・扶養親族の収入上限103万円は令

和元年分と変わらないことになります。

パート収入103万円の場合 収入金額 - 所得控除 = 所得金額

103万円 - 55万円 = 48万円

年末調整は確定申告の代わりに所得税を精算するシステムになりますので、申請洩れや申請の誤りがないよう早めに申請書類の準備をしておきましょう。

池田 かず美 2020年11月25日