2021年03月25日

経済的自立を得て自由に生きる(FIRE)とは!

みなさん最近、FIREって聞いたことありませんか?FIREとは「Financial Independence(経済的自立), Retire Early(早期退職)」の頭文字をとったもので、経済的独立を果たし、お金のためにイヤイヤやる労働から解放されるため早期退職する。

・やりたくない仕事はやなない自由が欲しい。

・生活のための仕事から、自分がやりたいことをできる仕事に変えたい。

・人生を時間や仕事に縛られずに過ごしたい。

といった思いから、近年、このような生き方を目指す人が欧米の20-30代で増えてきており、日本でも同様な動きがあります。

でも、経済的自立って、親が資産家であったり、ビジネスで成功した人とか、なんか特別の人しか出来ないのでは?と思うかもしれませんが、普通のサラリーマン、OLでも可能なのです。経済的に自立するっていうことは、労働で稼がなくても、生活費は資産が稼いでくれるということ。

えっ!じゃ、働かなくていいって、いったい幾ら資産があれば可能なの?

FIREを目指す人のなかで、定番となっているのは年間生活費の25倍の金額です。

たとえば、毎月20万で生活出来ている人なら、20万×12ヶ月×25年=6000万、月30万の生活なら同様に9000万です。

これだけの資産があれば、その資産に働いてもらって永続的に生活出来るということ。

ここで大事なのは、資産に働いてもらうということ、資産をただ取り崩していくだけなら、もともと年間生活費の25年分ということは、リタイアしたあと、25年で資産がゼロになってしまいます。

35歳でリタイアしたら、それに25年加えた50歳で資産ゼロに。

こうならないために、資産に働いてもらうということです。

この資産に働いてもらうということに関して、重要な4%ルールというものがあります。古くは、1998年にアメリカのトリニティ大学の教授ら3人が「トリニティ・スタディという研究でこんな答えを導きだした。 」

1926年から1995年の70年間を対象期間として株式50%債券50%のポートフォリオにして4%取り崩していくと95%の確率で資産が残っている。

この研究テーマは、もともと「Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable」「リタイア貯蓄:持続可能な引き出し率の選択」ということです。

せっかく退職金をもらっても、そこからどのくらい毎年引き出すのが良いのか? 沢山使えば短い期間で退職金が枯渇してしまします。

みなさん、ドルコスト平均法って聞いたことがありますよね。資産形成のために毎月同じ金額を投資していくと、結果的に安い時に沢山買えるので効率よくお金を貯められるというもの。代表的なものに「つみたてNISA」とかがあります。でも貯めるときに有効な定額積立というのは、実は、取り崩すときには逆にデメリットになるのです。

取り崩しは定額ではなく定率で取り崩すのが理論的には資産が長持ちするのです。でも、市況が悪化して資産が2割減少したので生活費も2割減で生活するというのも現実的にはちょっと難しいですよね。

そこで、定額で引き出しながら、資産を長持ちさせるにはリタイア時の何%位の資産を毎年引き出して生活するのが良いのかが研究されたのです。

その結果、株式50%債券50%でポートフォリオを形成して、毎年4%ずつ引き出すと、95%の確率で30年間資金は枯渇しないとの結果が出たのです。

4%というのは、毎年の残高の4%ではなく、退職時の資産の4%です。先の例であげた年間生活費が240万円で6000万円貯めた人は毎年240万円ずつ取り崩していくということです。

でも、95%の確立で大丈夫ってことは、20人に1人はダメなひともいるということ。ここで、確率論が出てくるのは西暦何年に退職したかによって、実際は成果が異なるからです。

退職時が不況期だと、株式市況も低迷、そんなとき定額で引き出すと、市況悪化によって元本が目減りしているときに引き出すので、元本に対する引き出し率が大きくなってしまいます。

その結果、その後好況となって株式市況とかが好転しても、元金を減らしてしまっているので、市況好転の恩恵を十分に受けられなくなってしまいます。

また、40歳で早期リタイアして30年間の保証だと70歳までしかOKじゃないの?という疑問も沸いてきますよね。

それと、データも、そんな25年以上も前のデータじゃ今と違うのでは?

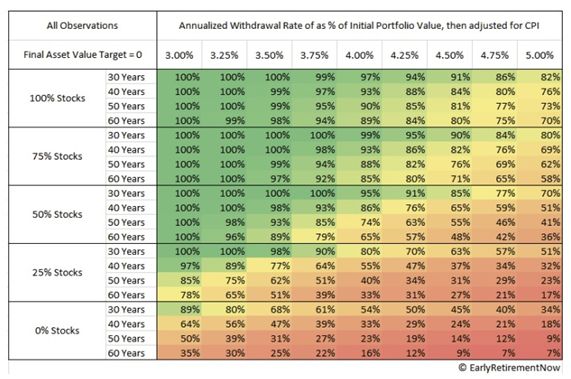

ということで、その後、1981年から2016年までのデータを扱って分析したものもあります。(文末の画参照)

それによると株式を75%債券25%位で4%ずつ引き出すと30年では99%、60年で85%の確立で資産が残るということです。

ここでいう株式とはS&P500で、債券はアメリカ国債での検証です。この4%というのも、インフレ率を加味されており、実際の米国の過去のインフレ率平均2-3% 運用利回り6-7%なので差引4%ということです。

最近の日本の状況だと平均インフレ率は米国より低いので5%位の運用でインフレ率1%と位と想定してもよさそうです。

「FIRE 早期リタイア」 などで検索すると30代で5年後に早期リタイアを目指している人のブログだとか、いろいろ見つかると思います。

完全にリタイアするのではなく、さいどFIREという、年収を今の半分位でもいいからストレスなく働くという働き方と、この早期のセミリタイアで資産運用益との併用なども提案されています。

セミリタイアなら目指す資産は半分ですみますから、より現実味を帯びてきます。

先ほどの、年間生活費240万円の例だと6000万円貯めないとリタイア出来ませんでしたが、目標額は3000万円で済むことになります。

じゃ、どうやって、目標とする資産を作るのか。

一般的にいわれる年収の10~20%が適切な貯蓄率というのに比べると、FIREを目指す人は、この貯蓄率を上げる必要があります。

また、ただ銀行預金にしておくだけじゃなく、運用して増やしていくということも同時に行っていく必要があります。

例えば、昨年FIREに関する本を出版された人(*1)は、なんと給与手取りの8割を投資にまわしていたとか・・でもこの著者の年収は1000万と高めです。

私は、そんなに高年収じゃないからムリって諦めないで下さい。

今月(2021/3/21)出版された別なFIRE関連本(*2)の著者は、年収400万で1億資産を作って47歳でリタイアしたということについて詳しく書かれています。

みなさまも、FIREを目指して活動してみませか?

FIRE関連本の紹介

*1 ★「本気でFIREをめざす人のための資産形成入門 30歳でセミリタイアした私の高配当・増配株投資法」実務教育出版 著者 穂高唯希(著)

*2 ★「今日からFIRE! おけいどん式 40代でも遅くない退職準備&資産形成術」 桶井 道 (著)

★「FIRE 最強の早期リタイア術 最速でお金から自由になれる究極メソッド 」 クリスティー・シェン (著), ブライス・リャン (著), 岩本 正明 (翻訳)

CFP 磯野 正美 2021年03月25日